Азиатска финансова криза

Азиатската финансова криза е период на финансова криза, която обхваща голяма част от Източна и Югоизточна Азия, започвайки през юли 1997 г. и пораждайки страхове от световна икономическа криза.

Кризата започва в Тайланд на 2 юли с финансовия крах на тайландския бат, след като правителството на страната е принудено да направи курса му плаващ, поради липсата на чуждестранни капитали, които да поддържат фиксиран курса му спрямо щатския долар. Почти незабавно настъпва бягство на капитал, което задейства международна верижна реакция. По това време Тайланд е затрупан от външни дългове, които на практика вече са банкрутирали страната още преди краха на валутата ѝ.[1] Докато кризата се разраства, голяма част от страните в Югоизточна Азия претърпяват рязък спад в стойността на валутите си,[2] обезценени фондови пазари и други цени на активи и стръмно изкачване на частните дългове.[3]

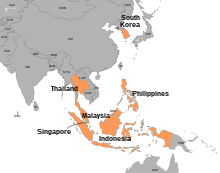

Най-засегнати от кризата са Индонезия, Южна Корея и Тайланд, но засегнати също са Хонконг, Лаос, Малайзия и Филипините. По-слабо засегнати са Япония, Китай, Тайван, Сингапур, Виетнам и Бруней, но всички страни в региона страдат от спад на търсенето и доверието.

Съотношението на външния дълг към БВП нараства от 100% до 167% в четири големи страни от Асоциацията на страните от Югоизточна Азия в периода 1993 – 1996 г., след което се изкачва до 180% по време на пика на кризата. В Южна Корея, съотношението нараства от 13% до 21%, след което до 40%, докато други северни новоиндустриализирани държави се справят доста по-добре.

Макар повечето правителства в Азия да имат сравнително солидни фискални политики, Международният валутен фонд се намества, предприемайки програма за 40 млрд. долара с цел стабилизиране на валутите в Южна Корея, Тайланд и Индонезия – икономики, които са особено тежко удари от кризата. Усилията да се спре глобална икономическа криза, обаче, не стабилизират ситуацията в Индонезия. След 30 години на власт, индонезийският президент Сухарто е принуден да се оттегли на 21 май 1998 г. на фона на мащабни протести, които се отприщват след рязкото покачване на цените и драстичната девалвация на индонезийската рупия. Последствията от кризата остават и през 1998 г. Така например, растежът на Филипините на практика спира. Единствено Сингапур и Тайван се оказват относително защитени от шока, но и двете страни понасят щети в процеса. Към 1999 г. анализаторите вижда признаци, че икономиката в Азия започват да се възстановяват.[4] След приключването на кризата, икономиките в региона започват работа по финансовото стабилизиране и към по-добър финансов надзор.[5]

До 1999 г. Азия привлича почти половината общия капиталов поток към развиващите се страни. В частност, икономиката на Югоизточна Азия поддържат високи лихвени проценти, които привличат чуждестранните инвеститори, които търсят висока възвръщаемост. В резултат на това, икономиките в региона получава голям поток от пари и претърпяват драстично покачване на цените на активите. В същото време, икономиката на Тайланд, Малайзия, Индонезия, Сингапур и Южна Корея се радват на висок растеж от 8 – 12% БВП годишно към началото на 1990-те години – широко аплодирано постижение от финансовите институции (включително и Световната банка), което е част от „Азиатското икономическо чудо“.

Кредитни балони и фиксиран валутен курс[редактиране | редактиране на кода]

Причините за кризата са много и оспорвани. Икономиката на Тайланд се е развила в икономически балон, раздуван от горещи пари. С нарастването на балона са нужни все повече и повече средства. Сходна ситуация се развива и в Малайзия и Индонезия, като при тях съществува и усложнението на т.нар. „другарски капитализъм“.[6] Краткосрочният поток от капитали е скъп и често е пригоден само за бърза печалба. Парите за развитие се изразходват по неконтролируем начин само от определени хора, които не са задължително най-подходящи или най-ефективни, а обикновено най-близки до центъра на властта.[7]

Към средата на 1990-те години Тайланд, Индонезия и Южна Корея имат големи частни дефицити по текущи сметки, а поддържането на фиксирания валутен курс поощрява външните заеми и води до прекомерно излагане на валутен риск във финансовите и корпоративните сектори. В същото време, поредица външни разтърсвания започват да променят икономическата обстановка. Девалвацията на китайския юан и японската йена, покачването на американските лихви и резкият спад на цените на полупроводниците все засягат неблагоприятно растежа им.[8] Докато американската икономика се възстановява от рецесията от началото на 1990-те години, Федералният резерв под ръководството на Алън Грийнспан започва да покачва американските лихви, за да възпрепятства инфлацията.

Това превръща САЩ в по-привлекателна дестинация за инвестиции в сравнение с Югоизточна Азия, която привлича горещи пари чрез високи краткосрочни лихви и увеличава стойността на американския долар. За държавите от региона, чиито валути са фиксирани спрямо долара, по-високата стойност на долара кара износът им да стане по-скъп и по-малко конкурентоспособен на глобалния пазар. Междувременно, растежът на износите в региона драстично се забавя през пролетта на 1996 г., което допълнително усложнява положението им.

Някои икономисти приписват забавянето на износа на страните от Асоциацията на страните от Югоизточна Азия (АСЕАН) на нарастващия износ на Китай, макар те да смятат прекомерните спекулации на недвижимите имоти като основна причина за кризата.[9] Китай се съревновава с другите азиатски износители особено през 1990-те години, след като приема редица реформи, касаещи износа.

Според много експерти, кризата в Азия не е създадена от пазарна психология или технология, а от политики, които нарушават стимулите във връзките между кредиторите и кредитополучателите. Големите кредити, които стават налични, покачват цените на активите до неустойчиви нива.[10] В крайна сметка, цените на активите започват да се сриват, което води до дефолт на индивиди и компании, които не могат да изплащат задълженията си.

Паника сред заемодателите и оттегляне на кредити[редактиране | редактиране на кода]

Развилата се паника сред заемодателите води до голямо оттегляне на кредити от кризисните държави, което води до кредитна криза и допълнителни банкрути. Освен това, външните инвеститори се опитват да изтеглят от своите пари, а валутният пазар е наводнен с валута от кризисните страни, което започва да ги обезценява. За да се предотврати крах на стойността на валутите, правителствата на тези държави вдигат вътрешните лихви до особено високи нива (това спомага за предотвратяване на бягството на капитала, превръщайки кредитирането в много по-привлекателно за инвеститорите) и обръщат хода на валутния пазар, изкупувайки излишъка от валута при фиксиран курс с чуждовалутните си резерви. Въпреки това, никоя от тези мерки не стабилизира дълготрайно положението.

Много високите лихвени проценти, които могат да са изключително вредни за една здрава икономика, всяват опустошения по икономиките, които вече са в крехко състояние, докато централните банки изразходват чуждовалтуните си резерви. Когато става ясно, че приливът на бягството на капитали от тези страни не е спрян, властите спират да бранят фиксираните си валутни курсове и позволяват валутите им да поемат плаващ валутен курс. Това бързо довежда до обезценяването на валутите им, а пасивите във валута растат бързо, всявайки повсеместни банкрути и допълнително задълбочаване на кризата.

Някои икономисти, сред които Джоузеф Стиглиц и Джефри Сакс, омаловажават ролята на реалната икономика в кризата в сравнение с финансовите пазари. Скоростта, с която кризата се разразява, е сравнява с тази на класическа банкова криза, започната от внезапен риск. Възможно е, информационна асиметрия на финансовите пазари да е довела до стаден манталитет сред инвеститорите, което е увеличило иначе малкия риск в реалната икономика. Така кризата привлича интереса на поведенческите икономисти, които изследват пазарната психология.[11]

Друга възможна причина за внезапното сътресение може да се припише на предаването на суверенитет на Хонконг на 1 юли 1997 г. През 1990-те години горещи пари нахлуват в Югоизточна Азия чрез финансови центрове, особено Хонконг. Инвеститорите често не са наясно с действителните основи или рисковите профили на съответните икономики и когато кризата обхваща региона, политическата несигурност относно бъдещето на Хонконг като финансов център в Азия кара някои инвеститори съвсем да напуснат региона. Този спад на инвестициите само влошава финансовото състояние в Азия.[12]

Няколко изследвания върху приложението на мрежов анализ за финансова система спомагат да обясняването на взаимосвързаността на финансовите пазари, както и значението на устойчивостта на центровете (главни възли).[13][14][15] Всяко външно влияние в тези центрове създава вълнов ефект във финансовата система и икономиката като цяло.[16][17][18]

Външните министри на някои от страните членки на АСЕАН вярват, че добре координирана манипулация на валутите им стои в основата на целенасочен опит за дестабилизиране на икономиките им. Малайзийският министър-председател Махатхир Мохамад обвинява Джордж Сорос в унищожаване на малайзийската икономика с „масивни валутни спекулации“. Сорос признава, че е купувал рингити по време на валутния крах, след което ги е продал късо през 1997 г.

На 30-ото министерско събрание на АСЕАН на 25 юли 1997 г. в Субанг Джая, Малайзия, външните министри издават съвместна декларация, в която споделят сериозната си загриженост и призовават за по-силно сътрудничество между страните от АСЕАН за предпазване и насърчаване на икономическите им интереси.[19] По чиста случайност, в същия ден централните банкери на повечето от засегнатите страни провеждат събрание в Шанхай, на което не успяват да задействат „Новото споразумение за заеми“.

Роля на МВФ[редактиране | редактиране на кода]

Обхватът е сериозността на краховете води до спешна нужда от външна намеса. Тъй като засегнатите държави са сред най-богатите не само в региона, но и в света, и тъй като са заложени стотици милиарди долари на карта, международният отговор на кризата е кооперативен. Международният валутен фонд (МВФ) предприема поредица от спасителни пакети за най-засегнатите икономики, за да не изпаднат несъстоятелност.[20] Някои анализатори твърдят, че ролята на МВФ и други влиятелни интереси представляват вид икономически колониализъм.[21]

Подкрепата на МВФ зависи от поредица икономически реформи. Те предвиждат засегнатите страни да намалят държавните разходи и дефицити, да позволят на банките в несъстоятелност и финансовите институции да замрат и агресивно да вдигнат лихвите. Аргументите са, че тези стъпки ще възстановят доверието в националната фискална кредитоспособност, ще накажат несъстоятелните компании и ще защитят стойността на валутата. Основната уговорка е, че капиталът от МВФ трябва да се администрира рационално в бъдеще, без определени партии да получават пари преференциално.

Нужно е установяването на адекватен правителствен контрол за надзираване на всички финансови дейности. Институциите в несъстоятелност следва да се закрият, като самата несъстоятелност трябва ясно да се определи. Финансовите системи трябва да стана прозрачни, тоест да предоставят такъв вид надеждна финансова информация, каквато се използва на запад и която позволява вземането на трезви финансови решения.[22]

Докато страните са поглъщани от кризата, много местни предприятия и правителства, които са вземи заеми в щатски долари, които изведнъж са станали по-скъпи спрямо местната валута, в която са и приходите им, изпадат в състояние на неспособност да плащат на кредиторите си. Динамиката на ситуацията е сходна с тази на Латиноамериканската дългова криза от началото на 1980-те години.

В ретроспекция, някои анализатори критикуват МФВ за това, че е поощрил развиващите се азиатски икономика да поемат по пътя на „ускорен капитализъм“, значещ либерализация на финансовия сектор (и елиминиране на ограниченията на капиталовия поток), поддържане на високи вътрешни лихви за привличане на инвестиции и банков капитал и фиксиране на националната валута към долара за обезпечаване на външните инвеститори от валутен риск.[23]

Последствия[редактиране | редактиране на кода]

Кризата има значителни последствия на макроикономическо ниво, включващи рязко понижение на стойностите на валутите, фондовите пазари и други цени на активи в няколко азиатски държави.[24] Номиналният БВП в долари на страните от АСЕАН спада с 8,2 млрд. долара през 1997 г. и с 218,2 млрд. долара (31,7%) през 1998 г.[25] Много предприятия фалират, а милиони хора падат под прага на бедността в периода 1997 – 1998 г. Най-тежко засегнати от кризата за Индонезия, Южна Корея и Тайланд.

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||

Въпреки бързото покачване на лихвите до 32% във Филипините към момента на настъпването на кризата в средата на юли 1997 г. и до 65% в Индонезия към засилването на кризата през 1998 г., валутите на тези страни се обезценяват също толкова, колкото и в Южна Корея, Тайланд и Малайзия, които са с по-ниски лихви по време на кризата. Това поражда големи съмнения в надеждността на МВФ и валидността на мерките му за икономически кризи.

Икономическата криза води след себе си и политически катаклизми, кулминиращи с подаването на оставка от страна на индонезийския президент Сухарто и на тайландския министър-председател Чавалит Йонгчайют. Увеличават се антизападните настроения сред хората, като Джордж Сорос и МВФ са най-често обвинявани. Големите американски инвестиции в Тайланд секват, след което са заменени от главно европейски инвестиции, докато японските такива остават. Ислямистките и други сепаратистки движение се засилват в региона, докато централните власти са отслабнали.[27]

Все пак, в повечето държави възстановяването се случва бързо. Между 1999 и 2005 г. средният растеж на глава от населението е 8,2%, растежът на инвестициите е почти 9%, а този на преките чуждестранни инвестиции се увеличава със 17,5%.[28] Нивата на докризисните доходи на глава от населението са постигнати още през 1999 г. в Южна Корея, през 2000 г. във Филипините, през 2002 г. в Малайзия и Тайланд и през 2005 г. в Индонезия.[29] В региона като цяло, повечето инвестиции и значителна част от икономическата тежест се измества от Япония и страните от АСЕАН към Китай и Индия.

Кризата е дълбоко анализирана от икономистите по света, поради своя мащаб, скорост и динамика. Тя засяга много държави и има пряко влияние върху прехраната на милиона хода, разразява се само за месеци и като цяло хваща водещите международни икономически институции неподготвени. Още по-интересна за икономистите е скоростта, с която приключва, оставяйки повечето от развитите икономики по света невредими. В политическо отношение, тя води до положителни промени, като в някои държави, най-вече в Южна Корея и Индонезия, тя дава тласък на корпоративното управление. Тя косвено ускорява придобиването на независимост на Източен Тимор.[30]

Изчислено е, че около 10 400 души се самоубиват в Хонконг, Япония и Южна Корея вследствие на кризата.[31]

След Азиатската криза, международните инвеститори са по-малко склонни да дават заеми на развиващи се страни, което води до икономическо забавяне на последните в много части от света. Цените на петрола също спадат, достигайки минимум от 11 долара за барел в края на 1998 г., което нанася финансов удар по страните от ОПЕК.

Източници[редактиране | редактиране на кода]

- ↑ Asian Financial Crisis: When the World Started to Melt // Посетен на 16 ноември 2015.

- ↑ Yamazawa, Ippei. The Asian Economic Crisis and Japan // The Developing Economies 36 (3). септември 1998. DOI:10.1111/j.1746-1049.1998.tb00222.x. с. 332 – 351. Архивиран от оригинала на 24 септември 2015. Посетен на 16 ноември 2015.

- ↑ Kaufman, p. 195 – 196

- ↑ Pempel, p. 118 – 143

- ↑ Central Banking for Financial Stability in Asia // ADBI Working Paper 377. Asian Development Bank Institute, 2012. Архивиран от оригинала на 18 октомври 2012.

- ↑ Hughes, Helen. Crony Capitalism and the East Asian Currency Financial 'Crises'. Policy. Spring 1999.

- ↑ Blustein, p. 73

- ↑ FRBSF Economic Letter: What Caused East Asia's Financial Crisis? Архив на оригинала от 2013-05-14 в Wayback Machine. 7 August 1998

- ↑ The Three Routes to Financial Crises: The Need for Capital Controls Архив на оригинала от 17 ноември 2015 в Wayback Machine.. Gabriel Palma (Cambridge University). Center for Economic Policy Analysis. November 2000.

- ↑ FIRE-SALE FDI by Paul Krugman.

- ↑ Goel, Suresh. Crisis management: master the skills to prevent disasters. New Delhi, Global India Publications, 2009. ISBN 9789380228082. с. 101.

- ↑ Ho, Sam. History Lesson: Asian Financial Crisis // Spy on Stocks. 19 септември 2011. Посетен на 16 ноември 2015.

- ↑ Albert-László Barabási explaining (at 26:02) Network Theory and Hubs in the BBC Documentary // BBC. Посетен на 11 юни 2012. „Unfolding the science behind the idea of six degrees of separation“

- ↑ Financial Crisis and Global Governance: A Network Analysis // юли 2009. Архивиран от оригинала на 28 август 2010. Посетен на 11 юни 2012. by Andrew Sheng, Adj. Prof., Tsinghua University and University of Malaya

- ↑ Measuring Risk – A network analysis // 15 декември 2010. Архивиран от оригинала на 2013-05-03. Посетен на 15 януари 2018. University of Chicago

- ↑ Albert-László Barabási explaining (at 32:01) significance of the Robustness of Hubs in the BBC Documentary // BBC. Посетен на 11 юни 2012. „Unfolding the science behind the idea of six degrees of separation“

- ↑ Financial Crisis and Global Governance: A Network Analysis // юли 2009. Посетен на 11 юни 2012. by Andrew Sheng, Adj. Prof., Tsinghua University and University of Malaya

- ↑ Analyzing Systemic Risk with Financial Networks During a Financial Crash // 10 март 2011. Архивиран от оригинала на 2012-11-20. Посетен на 8 декември 2015.

- ↑ Joint Comminuque The 30th ASEAN Ministerial Meeting (AMM) Архив на оригинала от 2015-11-17 в Wayback Machine.

- ↑ Fischer, Stanley. The IMF and the Asian Crisis // 20 март 1998. Посетен на 16 ноември 2015.

- ↑ Halloran, Richard. China's Decisive Role in the Asian Financial Crisis Архив на оригинала от 2008-09-21 в Wayback Machine. Global Beat Issue Brief No. 24. 27 January 1998.

- ↑ Noland: pp. 98 – 103

- ↑ Bello, Walden. Addicted to foreign capital // Nation Newspaper. 4 декември 1997. Посетен на 22 февруари 2020.

- ↑ Tiwari, p. 1 – 3

- ↑ Key Indicators of Developing Asian and Pacific Countries 2001: Growth and Change in Asia and the Pacific is the 32nd edition of the flagship annual statistical data book of ADB. ADB, 2001. Посетен на 16 ноември 2015.

- ↑ а б Cheetham, R. 1998. Asia Crisis. Paper presented at conference, U.S.-ASEAN-Japan policy Dialogue. School of Advanced International Studies of Johns Hopkins University, 7 – 9 June, Washington, D.C.

- ↑ Radelet, p. 5 – 6

- ↑ The Asian financial crisis ten years later: assessing the past and looking to the future. Janet L. Yellen. Speech to the Asia Society of Southern California, Los Angeles, California, 6 February 2007

- ↑ GDP per capita, PPP (constant 2011 international $) // World Bank, International Comparison Program database.

- ↑ Weisbrot, p. 6

- ↑ What Asia learned from its financial crisis 20 years ago // The Economist. 30 юни 2017. Посетен на 30 юни 2017.